港股上市仅一个多月的武汉有机(2881.HK),股价正面临持续下跌甚至跌破发行价的窘境。

格隆汇获悉,今年6月18日,武汉有机正式在港交所上市。Wind数据显示,当天武汉有机发行价为5.50港元/股,开盘为9.88港元/股,盘中最高冲高至10.30港元/股,最终收盘报收7.02港元/股。截至7月29日收盘,武汉有机报收4.49港元/股,不仅跌破发行价,与开盘价相比,股价跌幅超过54%。

股权结构方面,截至招股章程日期,高元坤先生透过其全资投资控股公司Vastocean Capital Limited持有公司已发行股本的66.86%。紧随全球发售完成后(假设超额配股权未获行使),高先生将间接及实益有权在本公司股东大会行使53.75%的投票权。

公开信息显示,高元坤先生曾是济南首富。2008年,他以40亿元财富值上榜胡润百富榜,是当年的济南首富。

根据招股书,武汉有机本次IPO募集资金,其中约82%将用于建设主要着重生产甲苯氯化产品及衍生品的新生产设施以增加湖北新轩宏生产基地的产能;约3%将用作研发活动;约5%将用作销售及营销活动,以提升公司于中国及海外的品牌知名度;约10%将用于公司的营运资金及一般企业用途。

毛利率连续下滑

武汉有机为中国及全球市场知名的甲苯衍生品供应商,主要专注于通过有机合成工序制造甲苯氧化及氯化产品、苯甲酸氨化产品以及其他精细化工产品。主要用于食品防腐剂、家用化学品、动物饲料酸化剂等。以中国为基地的产品开发及制造实力,产品销往70多个国家。

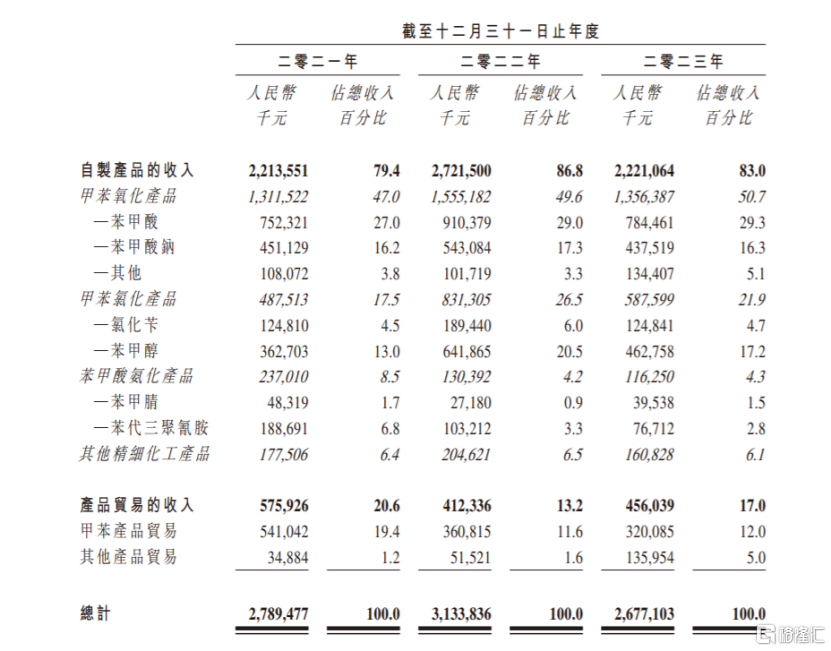

从营收构成看,武汉有机收入主要来自自制产品的销售,包括甲苯氧化产品销售、甲苯氯化产品销售、苯甲酸氨化产品销售等。2021年、2022年以及2023年,公司自制产品销售贡献的收入分别占总收入的79.4%、86.8%及83.0%。

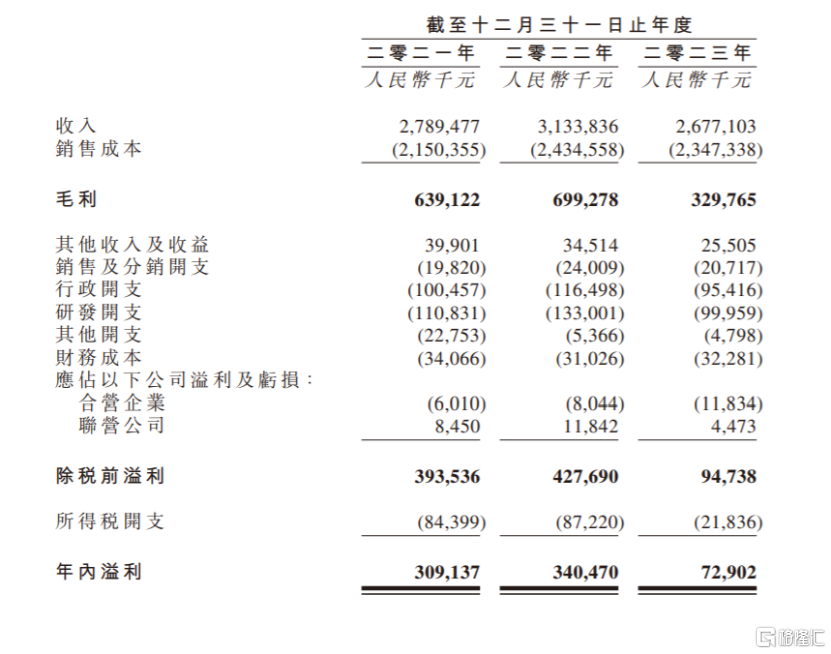

业绩方面,招股书显示,2021年、2022年以及2023年,武汉有机的营业收入分别约27.89亿元、31.34亿元、26.77亿元;同期公司对应的净利润分别约3.09亿元、3.4亿元、0.73亿元。

不难发现,上市前公司业绩波动较大。其中,2023年公司收入和净利润都出现同比下滑的情况, 同比分别下降约14.58%和78.53%。其中,净利从约3.4亿元骤降至0.73亿元。

世界之大无奇不有,这个世界上总一些人的某些地方异于常人。比如说跑步惊人的飞人博尔特或者说有着怎么吃也吃不胖的人,他们让更多人看到这个世界的神奇之处,也在告诉我们这个世界之大无奇不的真理。曾经就有一个人,他能够一口气喝下156罐啤酒,被称为史上最能喝的奇人,这个人就是安德烈。

对于公司2023年收入同比下滑的原因,公司表示,主要是市场对公司产品的需求普遍下降以及甲苯氧化产品的市场供应增加,导致公司产品的销量及平均售价均有所下降。

2021年、2022年及2023年,武汉有机的毛利率分别为22.9%、22.3%、12.3%。由此可见,上市前,公司毛利率呈现连续下滑趋势。

对此,公司表示,毛利率于往绩记录期间出现波动,主要受公司自制产品的平均售价及产品贸易成本(包括用于生产的主要原材料石油甲苯的成本)以及其他制造成本的波动影响。2023年,公司的毛利率有所下降,主要由于宏观经济及行业因素导致主要产品的平均售价不成比例地下降。

其中,宏观经济及行业因素导致公司的产品销量及价格下降,对公司的毛利及毛利率造成不利影响。疫情后经济复苏不及预期导致下游需求大幅减少,中国及全球经济亦存在较大不确定性。此外,甲苯氧化产品市场供应的增加进一步加剧市场竞争。

此外,和公司的过往表现相比,生产基地的利用率相对较低,加上公司的生产基地于2023年2月进行维修,也对公司的毛利率造成影响。

两年累计宣派股息超13亿元

此外,上市前大笔分红,也让武汉有机存在市场争议。招股书显示,2022年2月、12月以及2023年,武汉有机分别宣派股息10.13亿元、8980万元、2.7亿元,合计约为13.73亿元。

而公司本次IPO募集资金总额约1.01亿港元,所得款项净额约2585万港元,与此前的巨额派息相比,显得微不足道。

值得注意的是,武汉有机供应商高度集中。公司向少数供货商购入原材料,特别是甲苯。2021年、2022年及2023年,五大原材料供应商(均为独立第三方)分别合共占公司采购总额约76.6%、78.0%及79.7%,而最大原材料供货商则分别占采购总额约41.0%、32.9%及27.9%。

2021年、2022年及2023年,消耗原材料成本分别占公司销售成本约54.7%、64.5%及59.0%。

公司表示,不能保证能够与上述供应商重续采购协议,同时也不能保证未来能重续有关协议时及时找到到替代供应商。主要甲苯制造商可能暂停生产以进行定期维修,公司也不能保证未来将能一直以商业上可行的价格获供应足够原材料以应付未来生产需求。

此外,原材料价格(尤其是甲苯价格)受其上游产品影响,而国际原油价格的任何变动可能会增加公司的销售成本及降低公司的毛利与毛利率。公司不能保证,日后不会因任何原材料价格上升而受到不利影响。

如果原材料出现短缺或公司无法将原材料价格增幅及时转嫁予客户,公司的业务及经营业绩可能会受到不利影响。

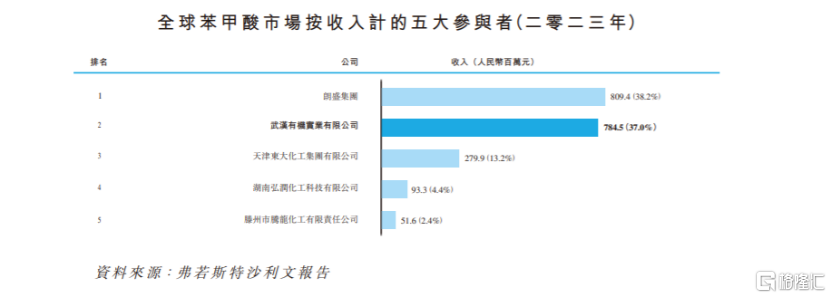

根据弗若斯特沙利文报告,按2023年的销售收入计,武汉有机是中国最大的苯甲酸及苯甲酸钠制造商以及第二大苯甲醇制造商,分别占2023年中国市场总收入的62.0%、37.9%及33.9%。全球市场看,公司于2023年在苯甲酸及苯甲酸钠制造商中位居第二及在苯甲醇制造商中位居第三,分别占2023年全球市场总收入的37.0%、22.4%及20.6%。

尽管公司在苯甲酸及苯甲酸钠领域拥有一定的市场地位,但其业务仍面临剧烈竞争。

武汉有机在招股书中表示,公司在竞争激烈的市场中营运,各业务分部均面对竞争。公司的若干竞争对手可能拥有更高的产能以及人力及其他资源、更雄厚的财务实力、更知名的客户群、更多样化的产品组合、更成熟的品牌和市场认可度。

公司表示,预期未来行业竞争将更加激烈。激烈的竞争将使公司承受定价压力,此可能会使公司某些产品的利润率受压并减少公司的收入。如果公司未能有效竞争或保持公司于市场上的竞争力网上杠杆配资,那么公司的业务以及经营业绩等可能会受到不利影响。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP